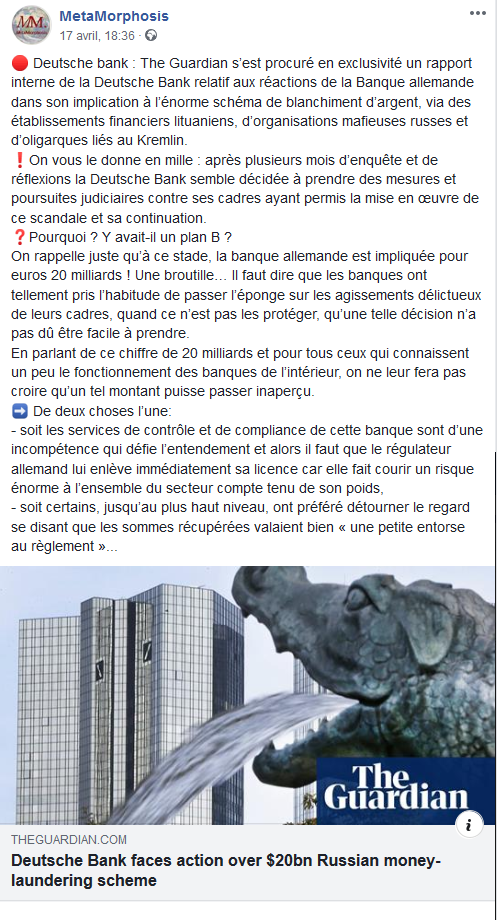

On ne peut pas dire que les fondateurs et animateurs de MetaMorphosis abusent du site pour faire l’histoire de leur propre alerte sauf bien évidemment comme il en fut le cas récemment pour Nicolas Forissier et UBS, quand une information judiciaire de premier rang se fait jour. MetaMorphosis étant le site de l’alerte avant celui de ses lanceurs co-fondateurs, nous avons toujours cherché à éviter cet écueil que nous croisons malheureusement par ailleurs, de sites se transformant en une longue litanie d’affaires et d’état personnel, quand ça n’est pas pire, un site de vente de livre.

Pour une fois, nous ferons exception, bientôt six années après l’ouverture de la première enquête judiciaire, nous pouvons nous permettre de vous parler à nouveau de la banque Pasche, ex filiale du Crédit-Mutuel. Nous aurions pu le faire à de multiples reprises, le nom de cet établissement bancaire étant apparu au cours de ces longues années, dans plusieurs affaires de premier plan et dans de nombreux pays.

Une nouvelle actualité nous est fournie ce jour, on tenait à vous la partager: « Investigação na Suíça mostra que a empreiteira Odebrecht é suspeita de pagar um banqueiro para distribuir propina »

Traduction : « Des recherches en Suisse montrent qu’ Odebrecht est soupçonné d’avoir payé un banquier pour distribuer des commissions »

Ledit article d’un site Brésilien, évoque des informations qui sembleraient avoir été obtenues auprès du Tribunal Fédéral Suisse.

Ces informations concernent la tentaculaire affaire de corruption Sud-Américaine du Géant de BTP….Odebrecht, plus connue sous l’affaire « lava-jato » (blanchiment d’argent, en portugais).

Pour résumer, cette entreprise afin d’obtenir différents marchés, aurait mis en place dans pratiquement tous les pays du Continent Sud-Américain, un système de corruption généralisée dont politiciens locaux, chefs d’entreprises, Présidents … ont été les bénéficiaires.

Qui dit corruption dit argent sonnant et trébuchant que tous ces acteurs ont pris soin de ne pas maintenir dans leur pays d’origine et d’exiler dans des contrées moins risquées, comme en Suisse, en Andorre… Pour exiler de telles sommes, il faut bien évidemment des complices dans le système bancaire. C’est là qu’interviennent les grandes enseignes de banques privées à l’image de PKB Private Bank (dans l’exemple qui nous occupe).

Avoir de l’argent tombé du ciel c’est bien, pouvoir s’en servir c’est mieux.

A ce niveau, un banquier que l’on va commissionner pour sa prise de risque, est toujours nécessaire; ainsi, on entre dans la phase blanchiment, c’est-à-dire l’utilisation de canaux officiels pour transformer de l’argent occulte ou non déclaré en argent légal.

A notre grande surprise, selon des informations qui proviendraient du Tribunal Fédéral Suisse, « ce qui a également attiré l’attention (des enquêteurs), c’est la forme trouvée pour permettre le transfert d’argent. Le compte utilisé provenait de Genesis 7, à la banque Pasche Nassau (Bahamas). Pour les juges, il s’agit d’une construction typique d’un contexte de blanchiment d’argent. »

Pour ceux qui ont suivi cette affaire banque Pasche Monaco (filiale Crédit Mutuel) notamment au travers des nombreux articles que Médiapart lui a consacrée (ici) et du Pièces à conviction (là) réalisé par Nicolas Vescovacci et Geoffrey Livolsi, ce type de fonctionnement ne devrait pas leur être étranger. On citera le cas de l’ancien Président de la Fédération Brésilienne de football (FIFA) (ici), sous instructions judiciaires dans de nombreux pays pour des soupçons de corruption lors de l’attribution de la coupe du monde au Qatar.

Dans les deux cas, reconnaissons que si la banque Pasche n’est pas impliquée dans le mécanisme de la corruption lui-même, elle pourrait apporter « un savoir-faire » dans ce « tour de passe-passe » qui consiste à blanchir de l’argent provenant d’activités illégales…Tiens donc.

Cette « révélation » n’en est pas une pour les lanceurs d’alerte du dossier Pasche Monaco. Six années plus tôt, auprès des autorités judiciaires monégasques, ils ont réalisé une dénonciation conformément à leurs obligations professionnelles (et après avoir pris soin d’alerter préalablement en interne), portant sur de nombreux cas mettant en évidence qu’ils pouvaient raisonnablement avoir des soupçons sur l’origine des fonds, la légalité des opérations, et leur finalité.

Si vous avez suivi jusqu’ici, vous vous dîtes que tout ceci

n’est pas très compliqué et que la répétition des alertes devrait permettre à

la justice de travailler rapidement et efficacement.

Nous vous avions prévenus : six ans d’attente pour zéro

lueur.

Une première instruction à Monaco, apparemment toujours ouverte mais qui est pour ainsi dire mort- née au bout de six mois avec le remplacement brutal de l’officier de police judiciaire en charge du dossier depuis l’origine. Lui non plus, n’aura pas fait long feu.

Sur la justice à Monaco, on ne dira rien mais on n’en pense

pas moins.

Une seconde instruction au PNF (Pôle National Financier),

ouverte depuis cinq années en France…dont nous ne connaissons rien de l’état d’avancement.

C’est le petit plus du lanceur d’alerte, ne jamais être au courant de rien, puisqu’il

n’est pas partie civile des faits qu’il a dénoncés.

On entend bien les problèmes de budget et de personnels qu’a la justice française; on entend bien que l’on peut s’interroger pour la justice monégasque sur sa réelle volonté d’aller de l’avant sur ce type d’affaire; il n’en demeure pas moins que certains faits sont ténus.

Certains clients aux opérations dénoncées sont soit sous instruction et prochainement jugés, soit déjà jugés dans d’autres pays. Nous voulions insister sur le fait que pour le lanceur, très rapidement le problème principal dans la gestion de l’alerte n’est plus la partie dénoncée mais bien la lenteur de la justice qui bloque lourdement ses capacités à se reconstruire.

Puis le noir intégral.

Le seul fil d’ariane du lanceur reste la presse mais là aussi malheureusement, dans un pays où l’investigation est réduite à peau de chagrin, où l’auto-censure sur les affaires sensibles est devenue la norme, il lui est bien difficile de rester dans le jeu. Les informations, elles, se pêchent au fil de l’eau et selon les affaires, surtout dans la presse étrangère.

MM.